这11家公司,无一例外,业绩都出现了大幅下滑。当然中油优艺和浙富控股还在业绩承诺期,2022年还没有结束,但上半年都是出现了大幅的下降。

为什么说危废项目是三大坑之首,一个是估值高,一个是周期性强,一个是核心竞争力差。危废因为周期性爆发,导致公司的业绩暴涨,许多上市公司都想切入,所以导致估值很高。我理解许多卖方也意识到自身核心竞争力的问题,因此不做对赌,估值很高。投资这个领域金线还是有的,水平高低不在于能否投资到好项目,而是在于能否避免特别差的项目。

浙富这笔投资收购很有争议,因为他们是目前危废行业表现最好的企业,控股股东投资收益率也很高,直到2021年,其业绩一致表现很好。

许多人跟我提及浙富的危废管理水平很高,产业链全,技术含量高,这是其维持高毛利的一个核心原因,是具备可持续竞争力的。我没有去现场看过,也没跟企业家进行过交流,无法做出更加详细的判断。但从大的逻辑上看,危废行业不成熟,其冶炼性质,大宗商品性质,不会改变。其周期性,不可持续性的特点不会变化,因此我的长期判断不会变。

环保行业许多逻辑没那么复杂,企业是赚得哪一块的钱还是很清晰的。有特许经营权的企业,比如水务公司,固废公司,总体上业绩比较稳定,价格合理的情况下,投资不会亏损。

这里面还有一些装备公司,波动较大。他们可能赶上一波机遇,取得了不错的成绩,后面可能会出现较大幅度的下滑,但下滑也不会太离谱。比如中联环境,兆盛环保,江苏大华,赛诺水务膜。对赌期业绩能正常完成,但后面出现了较大幅度的下跌。综合看,他们还是有一定竞争力,后面运营好了,还具备恢复的能力。

工程公司则波动更大,而且大部分工程公司总体上靠市场,靠关系,是缺乏核心竞争力的,跌下来速度比较快。因此这类公司的估值即便很低,因为轻资产,不可持续,投资也是要谨慎的。碧水源投资的几个企业还可以,估值足够低,跟自己有协同,如果估值再压低点,这种收购问题也不大。兴源收购中艺,东方园林的几个交易都出现了较大的问题。

咨询公司更多依赖于人,具备一定的稳定性,但说散就散了,投资的时候也要小心。最近我看还有些环保企业收购了咨询公司,还是建议谨慎些,协调好公司与团队之间的关系。

环卫公司比较特殊,具备一定的工程属性,也具备一定的运营属性,拿项目按照工程的套路来,运营项目确实精工细作。国内几笔大的收购业绩都还没展开,我大体上判断,会相对稳定,毕竟有合同支撑,但长期看,业绩会有较大的波动,行业也会有较大的变化,主要还是行业不成熟。

还有少量的技术型公司收购,比如中持收购南资环保,博天收购高频环境,总体上估值都比较高,商誉比较高。这样即便对赌期业绩按时完成,后续的融合,业绩稳定也是个问题。技术性公司不是不能收购,是融合太难。

我们这里面谈的收购,其实样本有些问题,都是挑一些大型的收购。实际上有些大公司潜移默化的收购,不断消化的收购,都取得了不错的成绩,但这块没有在我们样本中体现,不能完整的反映整体业绩。

一般上市公司收购一个企业,估值合理,慢慢消化掉,这个节奏很合理。不要指望总是找个大的项目,一把收购,那样的项目大体风险都是比较高的。越成熟的项目对企业要求越高,可控性越差。比如盈峰收购中联,损失巨大,主要原因还是标的公司几乎不可控,需要对行业有个充分理解。像这样的公司从小做大,比较合适,直接从大的时候收购,很难有好的结果。

五、并购对上市公司股价的影响

中小型上市公司并购

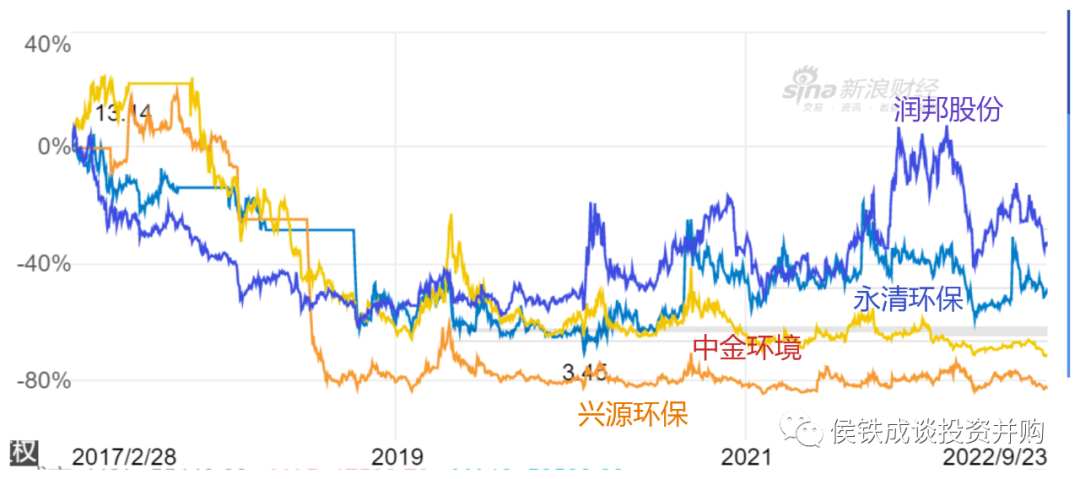

我们先看兴源环境,永清环保,中金环境,润邦股份四家中小市值上市公司,看他们谋求转型进行并购的结果。

兴源环境之所以下跌比较厉害,是因为其直接股价有过较大幅度的上涨,后续暴雷之后的业绩不断下滑。

永清环保也是之前虚高,但现在的股价也不低。中金环境本身盈利能力能力较强,因此股价不是很低。

润邦双主业做得还可以,净资产比较高,且危废表现得还可以。

中金环境股价持续下跌,主要是并购失败造成的。

这几家公司股价都出现了较大幅度的下跌,跟大环境有一定关系,跟自己之前的股价不高有一定关系。2021年,润邦的危废板块业绩完成的还可以,因此股价上去了一些,今天又因为业绩下来了一些。

其中永清,中金,兴源都属于并购失败的企业,兴源有大股东新希望支撑,苟延残喘,中金主业可以,卖身国企之后,还是有些希望,永清并购也亏损了,但大股东承担了较大的亏损,上市公司影响不大,另外公司不断地有新的突破,资本市场还是比较宽容的。润邦业务还可以,并购不能算是失败,加上国有股东支持,表现得最好。

从这几家企业我们可以看出,虽然并购基本都是失败的,但公司相对进取精神有,因此市值并不低。兴源和中金都属于崩盘级别的并购,永清也狠狠的吃了个大亏,润邦目前看还凑活,但9亿的商誉风险也很大。他们本身业绩都一般,利润都不大,估值一点也不低。这里面有股价波动的成分,也有一些惯性,还有一些就是资本市场对于勇于冒险的企业家的奖励。

编辑:李丹

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317