随着生态文明建设地位的提升,环保行业在国民经济中的地位也日益提高,已经成为我国经济发展的支柱型产业。在A股市场中,环保行业上市公司数量已超过家电、汽车等传统支柱产业,数量多达93家。同时,A股环保产业上市公司还具有市盈率高,成长性好等特点。本篇中,我们对A股上市公司进行了系统梳理,对其特点进行了总结。

一、细分行业划分标准

本次盘点的环保公司为上海A股、深圳A股上市的环保企业,包括主板、中小板和创业板,共计93家。根据每个公司占比最大的主营业务不同,我们将这些公司分为大气污染治理、水处理、环境修复、固废处理、环境服务、节能、环保设备供应七个细分行业,具体如表1所示。

表一 环保细分行业定义

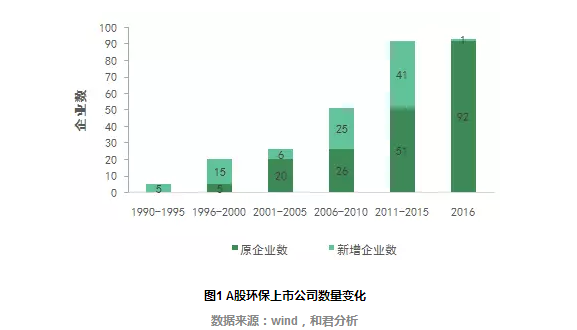

二、"十一五“以来上市企业数量迅速增加

“十一五”以来,环保上市公司呈快速增长的态势,“十一五”和“十二五”期间累计新增数量达66家,较“十五”末期增长253.8%,高于A股上市公司总体增长速度。

三、创业板企业数量最多,企业集中于沿海区域

就板块分布而言,创业板企业最多,达36家,占比38.7%;主板紧随其后,达33家,占比35.5%;中小板企业为24家,占比25.8%。

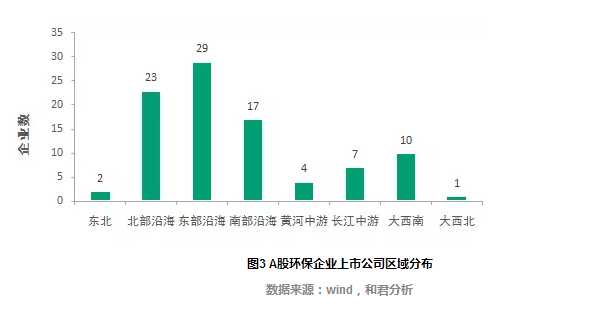

从区域分布来看,东部沿海经济区(上海、江苏和浙江三省市)和北部沿海经济区(北京、河北、天津和山东四省市)的A股环保企业分布较多,分别为29家和23家。

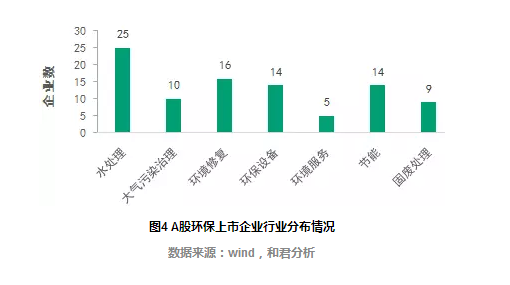

四、水处理行业占比最大

就行业分布而言,占比较高的细分行业分别是:水处理行业25家,占比26.88%;环境修复行业16家,占比17.20%。环境服务行业企业最少,仅有5家,占比5.38%。

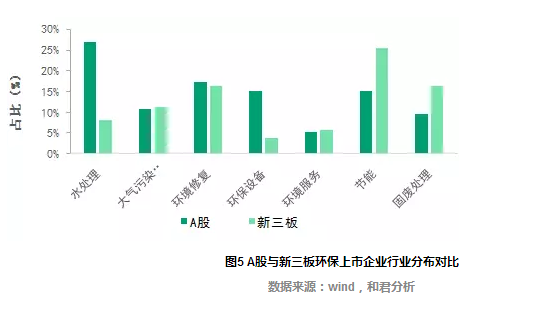

对照新三板挂牌环保企业行业分布情况,A股环保企业中节能和固废处理行业占比相对新三板较低,水处理和环保设备行业占比相对较高,其他细分行业与新三板占比基本持平。

五、固废处理行业企业规模最大

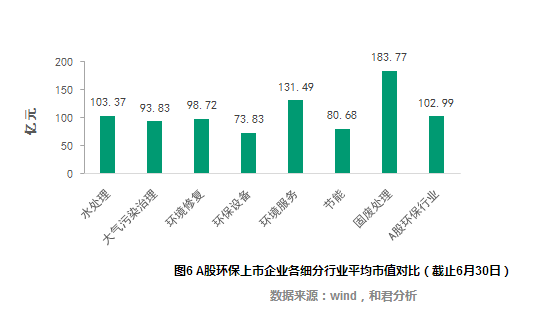

就总市值而言,截止2016年6月30日,各细分行业企业的平均市值都在70亿以上,总体平均市值为102.99亿元。其中:固废处理行业最高,为183.77亿元,环境服务行业次之,为131.49亿元。

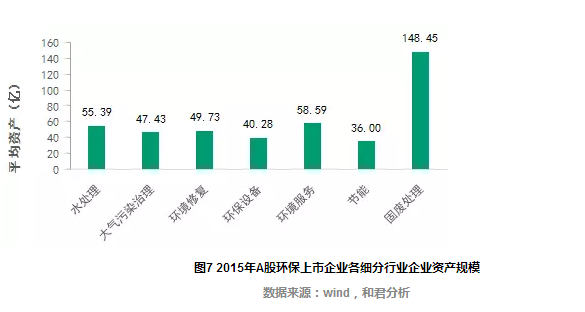

就资产规模而言,固废处理行业企业平均总资产最高,达148.45亿元。其他行业平均总资产相对接近,在36亿元至59亿元范围内。

六、水处理、固废处理和环境服务行业企业盈利能力最强

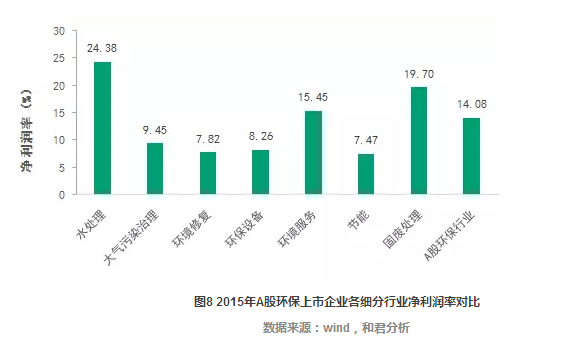

就净利润率而言,A股环保行业企业的平均净利润率为14.08%,水处理、固废处理和环境服务行业的平均净利润率均高于A股环保行业平均水平,分别为24.38%、15.45%和19.70%。

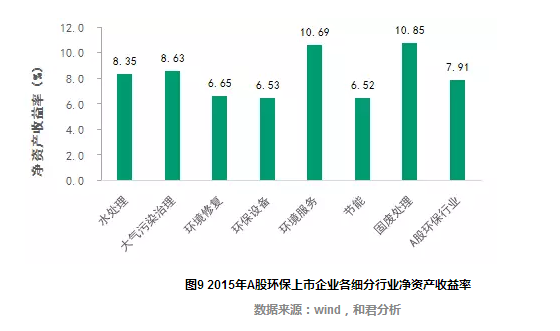

就净资产收益率(ROE)而言,各细分行业的平均净资产收益率都在6.5%以上,环保行业整体平均净资产收益率为7.91%。其中,固废处理和环境服务行业的平均净资产收益率最高,分别达10.85%和10.69%。

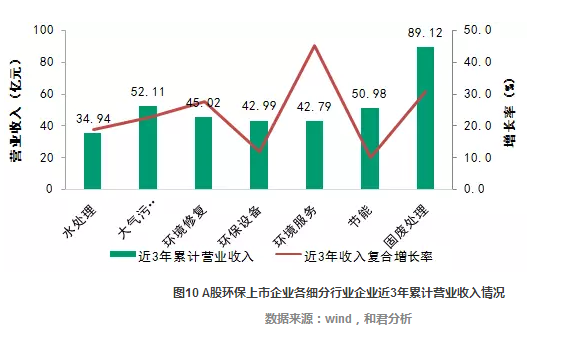

七、固废处理行业企业营业收入最高,环境服务行业增长最快

我们对各细分行业近3年(2013~2015)营业收入进行统计,结果显示:固废处理行业企业近3年平均累计营业收入远高于其他行业,达89.12亿元,近3年收入复合增长率相对较高,为30.53%;环境服务行业近3年收入复合增长率最高,达45.05%。

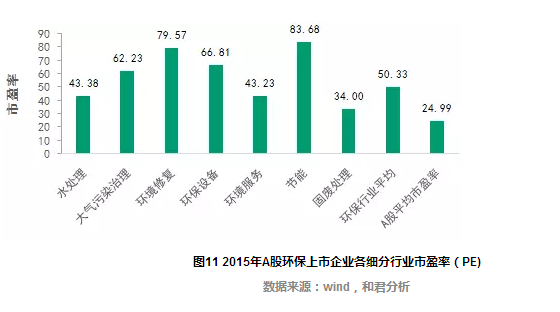

八、A股环保上市企业资本市场表现

环保行业总体市盈率较高,为50.33倍,远高于A股市场平均市盈率。从各细分行业来看,节能行业2015年平均市盈率最高,为83.68倍;固废处理行业市盈率最低,为34倍。

编辑:张伟

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317