建筑型央企在水环境领域同样占据一定的市场比例,且多以联合体形式中标。

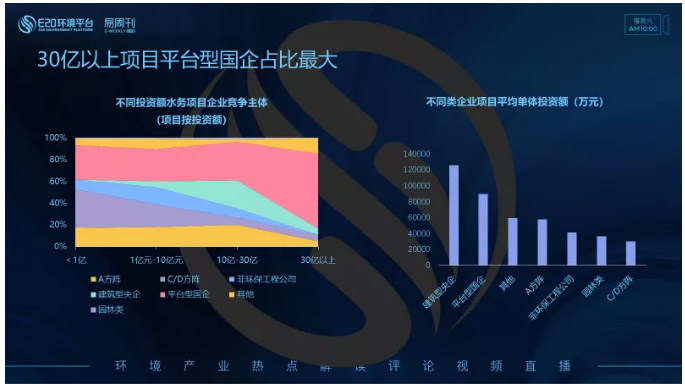

左图,分析不同投资额区间水务项目中标企业类型发现,2020年前三季度,水务A方阵企业在小于30亿项目中,随着金额增加占比变化不明显,当项目投资额大于30亿,占比明显减小;C/D方阵企业则随着项目投资额增加,占比不断减小,在<1亿的项目中,占比最大,由此说明C/D方阵更倾向投资额相对较小的项目;平台型国企在各个投资额区间均占了较大的市场份额,在30亿以上项目中,占比最大,近70%。

右图为不同类型企业中标项目的平均单体投资额,建筑型央企中标水务项目平均单体投资额最大,其次是平台型国企,C/D方阵企业平均单体投资额最小。

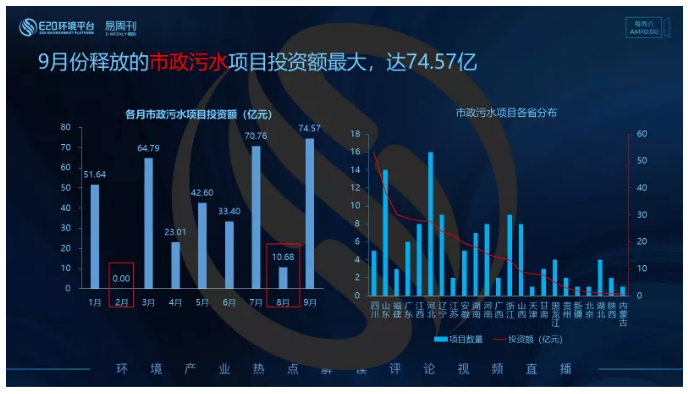

市政污水类项目:9月投资额释放最大,达74.57亿

时间维度看(左图),2020年前三季度,9月释放的市政污水类项目投资额最大,达74.57亿;其次是7月,投资额达70.76亿;2月由于疫情影响,没有市政污水类项目中标。另外,由于8月释放的市政污水类项目数量较少,且大部分项目为县级污水厂项目,平均单体投资较小,因此8月份总投资额也较小。

从项目各省分布分析(右图),前三季度释放的市政污水项目按投资额排名前三的省份分别是四川、山东、福建,而按项目数量排名前三的为河北、山东、辽宁。

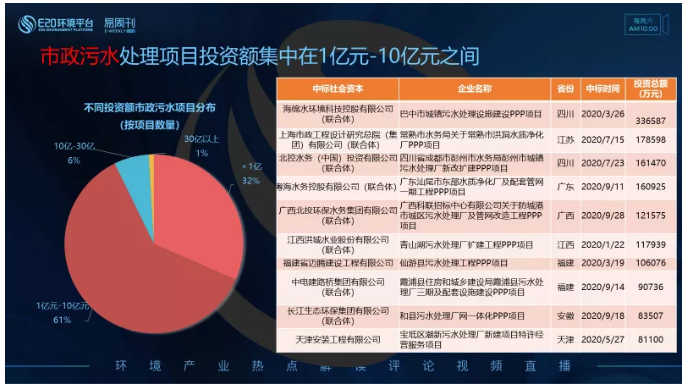

对市政污水类项目按不同投资额划分(左图),市政污水处理类项目的单体投资额多在“1亿元-10亿元”之间,占比达61%;其次是<1亿的项目,占比32%;投资额>10亿的市政污水类项目相对较少,占比仅7%。

右表为“8亿以上市政污水处理类项目”列表,共计10个,项目分别分布在四川、江苏、广东、广西、江西、福建、安徽、天津几个省市。

水环境类项目:9月投资额释放最大,为298亿

对比各月水环境项目投资额发现(左图),9月的投资额最大,为298亿,通过数据库获悉该月水环境类项目的释放数量最多;7月份水环境类项目释放的市场份额最小,仅14.98亿元,一方面由于其项目释放量少,另一方面因为该月项目的单体投资额均较小。

对比分析不同省份水环境市场情况(右图),投资额排名前三的省份分别是河北、重庆、广东,项目数量最多的省份为广东省。

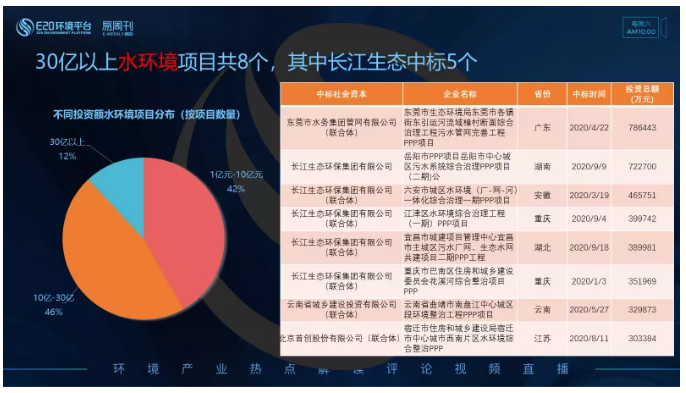

与市政污水类项目不同,水环境项目单体投资额相对较大。2020年前三季度,水环境类项目的单体投资额均为1亿+,其中:投资额10亿-30亿的水环境项目最多,占比达46%;其次是1亿元-10亿元的水环境项目占比42%;30亿以上的项目,占比12%。

右表为“30亿以上水环境类项目”,共8个,其中长江生态环保集团有限公司中标5个,且仅在9月份就中标3个30亿以上水环境项目。

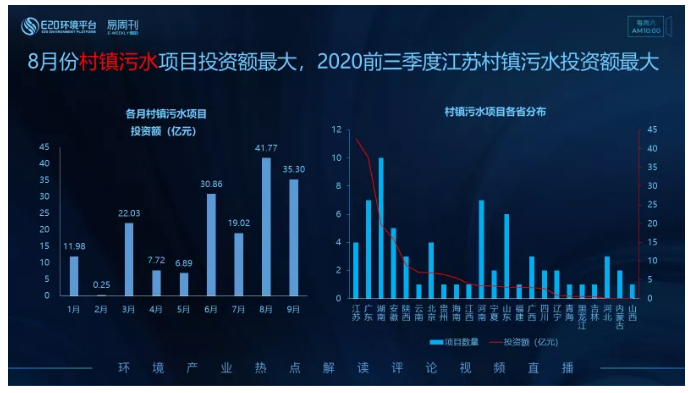

村镇污水类项目:8月投资额释放最大,江苏项目总投资额最大

左图为各月村镇污水类项目释放情况,8月释放的村镇污水类项目投资额最大,其次是9月份。

右图,各省份释放情况:村镇污水类项目投资额排名前三的省份分别为江苏、广东、湖南,虽然江苏省项目数量少,但项目单体投资额较大。

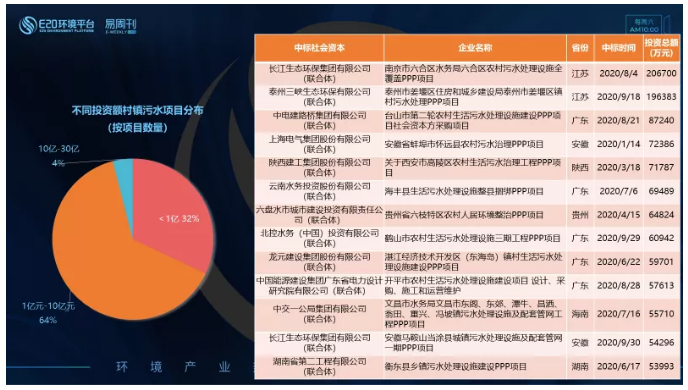

村镇污水类项目和市政污水类项目单体投资额规模比例较为相似,多集中在1亿元-10亿元之间,占比达64%;其次为1亿元以下的项目,占比32%;10亿-30亿的项目,占比4%。

右表为“5亿以上村镇污水类项目”,共计12个,中标社会资本均为联合体。

更多环保市场动态,E20研究院数据中心将持续为您更新,敬请期待!

编辑:徐冰冰

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317